产业与金融如何共生共舞?

编者按:

顺丰正在打造其基于物流、融通金融、流通商业的全产业业务,而京东金融在18年博鳌亚洲论坛期间宣布战略转型,未来将金融业务部分卖给银行。一方面,京东金融“去金融化”;另一方面,传统行业“金融化”,这是一个有趣而值得分析的现象。

(全文2900字,阅读时长10-12分钟)

中国市场发展至今几十年,企业转型与升级大体经历着以下几种路径:横向多元化、纵向全产业链化、国际化、平台化、以及金融化。

诸多数据显示,中国企业金融化之路并不短,包括国企、央企以及民企都有许多产融结合的实践。虽然其长期成效有待进一步观察,但最近央行、银保监会和证监会联合出台的《关于加强非金融企业投资金融机构监管的指导意见》(以下称“指导意见”)表明企业金融化的风险不容小觑。

产融结合模式并非中国特色

美国日本德国早有经典案例

产融结合是指由传统产业到发展金融业务,或由金融转而去投资做产业,以及产业和金融互相独立又共同合作的企业生产与发展形态。

产融结合在民企方面有很多例子,例如泛海、万向、新希望等,主要形式是控股或参股金融机构。不只是民企,全国101家央企里超过半数的企业都将金融业务或服务列为业务板块 ,并且已经不局限于银行与证券业,而寻求银行、证券、保险、信托、期货、基金、租赁等全业务覆盖。总之,建立金融服务控股平台是实体企业金融化之路的趋势。

产融结合:民企与央企

当然,产融结合并不是中国特有现象,而是一个世界级现象,100多年前美国已经有产融结合的(企业)案例,日本和德国也有,只是不同国家有着不同模式。

产融结合各模式的利与弊

面对这股企业金融化热潮,究竟什么样的企业适合金融化?能做到什么程度?什么样的产融结合具有可持续性?如何降低系统性风险?

产融结合目前看大体有四种模式,信息型、独立型、由融到产的“巴菲特模式”、产业和金融独立、合作的模式。

第一种是信息型产融结合

以金融为辅、产业为主,通过金融来支持企业主要产业的发展,同时企业自己的产业能够反哺金融。

信息型产融结合模式背后的逻辑非常清晰,对于传统企业,他们的上下游和消费端有迫切的金融需求,但因其体量小、信息不对称等因素,不受银行和其他资金端亲睐,金融抑制明显。依靠由发展业务产生的信息优势,企业可以克服这些不利因素,为这些产业链条上的小企业和消费者提供金融服务。

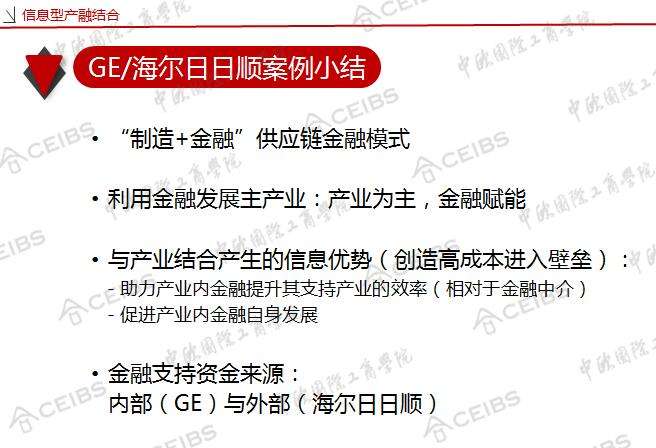

产业链条上各方满足金融需求后获得的发展,最终也帮助企业自身产业发展。同时,这些基于信息优势而提供的金融服务,在风险控制方面也更坚实。供应链金融(如顺丰、海尔日日顺以及早期的GE资本)和互联网平台(如蚂蚁金服和京东金融)下的消费金融即是此模式下很好的例子。产业内发展金融的资金或由企业内部提供,或来自于外部第三方(如银行或发行证券化产品)。

GE/海尔日日顺案例

此模式有其发展瓶颈和成本。主要表现有三点:

1、金融发展因主要服务于产业而受限于产业规模;

2、如资金由企业内部提供,资金量需求大;

3、如果由外部提供资金,资金流和信息流分离能有效隔离风险,但对信息流质量要求非常高,其带来的成本不菲,需要对产业链上各环节的信息动态掌握和分析,把控风险,一般企业不容易做到。

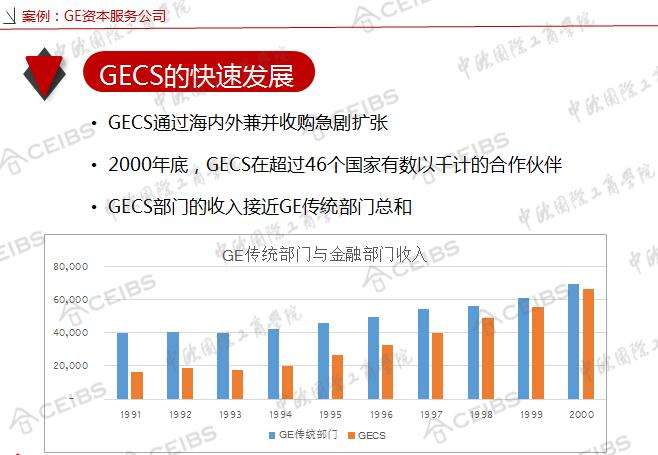

第二种是独立型产融结合

产业和金融在企业内部独立运营,金融不直接服务于产业及其链条上的企业,属企业内部业务多元化。但产业为金融业务提供资本支持。典型的实例有GE资本和雅戈尔。GE资本的收入在2000年左右接近GE传统部门收入的总和,其利润甚至在2006年左右超过传统部门。

GE资本服务公司案例

该模式的发展瓶颈和潜在风险与金融业的特征有关,即对资金的需求及其带来的高杠杆风险,以及在宏观环境和市场系统性风险影响下的脆弱性。

产业是公司根本,能提供低成本资金来源,帮助金融业务带来高利润,但金融行业的波动性和面对系统性风险(如金融危机)的脆弱性,给产业内金融的独立发展带来很大不确定性。

更重要的是,过度发展金融业务带来的风险,具有很强的传染性:

一方面,因为金融业务的相互交叉与复杂性,行业内个别机构遇到的负面冲击可以很快演变为一场危机,进而威胁整个金融系统的稳定(美国2007-2009金融危机即是个很好的例证),相信这也是主管部门加强监管的主要考虑;

另一方面,对企业来说,金融业务的风险也可能传导到实体部门,比如,在金融业务流动性出现问题的情况下,变现实体资产会影响到实体的资产价格,进而拖累实体业务。

第三种模式是由融到产的所谓“巴菲特模式”

通过保险业务获取成本低廉的浮存金做股票与实业投资,通过股票投资的收益再扩展实业,获取的利润再用来夯实保险业务,是从金融到产业的模式。

在该模式下,其资金获取、投资与收益再投资链条上任一环节都不能出现大的问题。例如,保险业务上的问题会直接影响资金成本,而股票和实业投资的业绩反过来影响保险业务的扩展。这对于一般企业来说驾驭难度比较高。

技术与金融赋能产业

是“最看好”的模式

最后一种是产融独立、合作模式。产业与金融在企业外互相独立,但金融赋能产业,与产业形成分工、合作的组织形态。这是一个新兴但颇具未来发展潜力的模式,也是我个人挺看好的一种模式。

我们用目前的租赁市场来举例。十九大后房屋租赁市场越发受到重视,也有越来越多的开发商和营运商(如魔方、自如、You+)开始进入租赁市场。互联网巨头也在参与其中,除了开发自身的租赁平台外,也将征信、支付等技术环节植入租房领域,通过技术赋能促进信用租房,帮助租赁定价。房屋租赁也被认为是金融的蓝海市场。

中国房屋租赁市场新动向

传统银行的动作很快,一方面支持传统房企开发租赁公寓,另一方面直接支持租户贷款。而资产证券化市场的兴起更是租赁市场的重要驱动,具体表现为:

1、银行可以将支持公寓开发和租赁的资产证券化,这样提升了银行资产周转效率;

2、以新派公寓、魔方公寓、自如、保利、旭辉等为代表的住房租赁类REITS获准发行,则直接助力租赁住房开发商与运营商,开拓了资金供给渠道。

“上帝的归上帝 凯撒的归凯撒”

这样一种金融、技术、产业互相独立、又有机结合、相互合作的模式下,从长远看具有很好的发展前景,值得市场去推广和复制。

国家层面关注金融过度投资

来自《经济观察报》2017年12月25日的消息表示,国资委将严控金融业务,严禁中央企业脱离主业单纯做大金融业务,全面加强委托贷款、内保外贷,融资租赁等高风险业务管控,研究建立专门针对央企金融业务风险监控报告体系。

今年两会的几个提案也表明部分产融结合模式或对金融过度的投资,已经受到了国家层面的关注。 而刚刚国家三部门联合发布的《指导意见》就是最好的证明。

有生命力的产融结合

服务于产业、从中内生的金融

总结一下,我认为有生命力的产融结合是“融”服务于“产” ,为服务“产”而内生的“融”更坚实、风险更小 。

当然,“产”的规模总归是有限制的。因此,“融”有两种出路,只做服务于“产”的“融” ,或依赖“产”但又独立于“产”。独立的“融”实际上是产业多元化的一步,失去产融结合的本质,成功与否取决于“融”的独立运行能力及系统性风险。独立的“融”如果失败,可能牵累“产”。

本文为黄生教授在4月24日中欧管理论坛(北京)活动上的主题发言内容节选

整理:Sweetie Li

编辑:Teresa